Les quatre caractéristiques qualitatives essentielles de l’information qui contribuent à la transparence tarifiaire sont l’exhaustivité, la fiabilité, la comparabilité et la pertinence.

L’objectif de transparence est devenu plus difficile à atteindre ces dernières années en raison de la sophistication et du dynamisme croissants des activités financières. De plus, la gamme de produits évolue rapidement et recouvre des transactions de grande technicité.

La présente contribution présente un état des lieux sur la transparence tarifaire pour le cas du secteur financier sénégalais, d’une part, et examine les principaux défis à à relever pour promouvoir les normes et pratiques de la communication financière au profit de la clientèle, d’autre part.

La transparence dans la fixation des tarifs des services financiers revêt une importance capitale pour les autorités monétaires et de contrôle car elle pourrait contribuer au renforcement de la solidité, de la sécurité et de l’inclusion financière dans le système.

A cet égard, un certain nombre de dispositions d’essence réglementaire ont été édictées sous l’égide de la BCEAO et auxquelles les banques et les institutions de microfinance sont assujetties en matière de transparence tarifiaire. Ces dispositions concernent principalement :

- le décret-cadre relatif au calcul du taux effectif global qui précise la méthode de calcul du TEG et la décision n°397/12/2010 de la BCEAO qui impose aux banques et SFD la divulgation des informations tarifaires et du Taux effectif Global (TEG) ;

- la fixation du taux de l'usure à 15,0% l'an pour les banques et 24,0 % pour les établissements financiers à caractère bancaire, les SFD et les autres agents économiques ;

- le devoir d’affichage des conditions de banques sous un format clair et visible par voie d'affichage et/ou dépliants et la publication des tarifs des services bancaires sur leur site internet ;

- la publication semestrielle dans un journal à large diffusion et après chaque modification de certains tarifs (taux débiteur maximum, taux minima et maxima de rémunération des DAT hors épargne réglementée, conditions appliquées à l'épargne conventionnelle) ;

- la transmission de l'état de l'ensemble des frais et commissions adressé à la fin de chaque exercice aux clients ;

- la nouvelle nomenclature harmonisée des conditions tarifaires applicables conformément à l’instruction n°004-05-2015 du 08 mai 2015 établissant un canevas de présentation harmonisé des tarifs des produits et services bancaires offerts à la clientèle.

- la délivrance systématique de la convention de crédit et du tableau d’amortissement de prêt mettant clairement en évidence le taux effectif global d’intérêt (TEG) applicable, la proportion des frais de dossier et les pénalités encourues en cas de remboursement anticipé ou de rachat de crédit ;

- la transmission systématique des conditions tarifaires à l’OQSF et aux associations de consommateurs par tous moyens appropriés ;

- l’opérationnalisation des bureaux d’information sur le crédit (BIC).

Par ailleurs, dans le cadre de la promotion de la transparence, il est à relever le développement d'outils et de méthodes permettant une comparaison des produits offerts par les établissements de crédit et SFD.

Enfin, l’internalisation de la loi portant définition et répression de l’usure TEG donne notamment l’obligation à tout établissement de crédit et de microfinance de mentionner dans tout contrat de prêt destiné aux clients, le taux effectif global (TEG). Ce TEG permettant d’apprécier le coût réel du crédit octroyé à un emprunteur avec la prise en compte dans les frais entrant dans le calcul de ce taux, les charges liées aux garanties dont les crédits sont éventuellement assortis ainsi que les honoraires d’officiers ministériels.

Ainsi, il est plus que jamais nécessaire pour les banques et SFD de renforcer leur communication financière à travers une meilleure qualité des informations destinées à la clientèle en conformité avec les recommandations de Bâle 2 et 3 au titre desquelles la discipline de marché est érigée comme un pilier central des réformes sur le secteur financier.

Des efforts restent encore à consentir sur les règles de transparence, d'accès à l'information et d'application des services rendus par les établissements de crédit et ceux de microfinance.

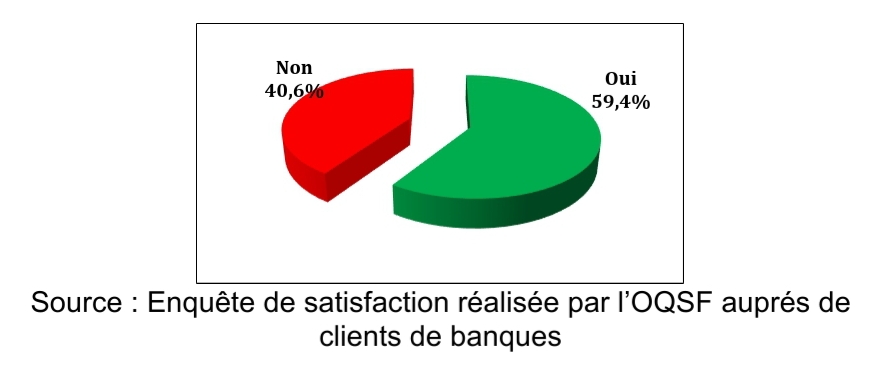

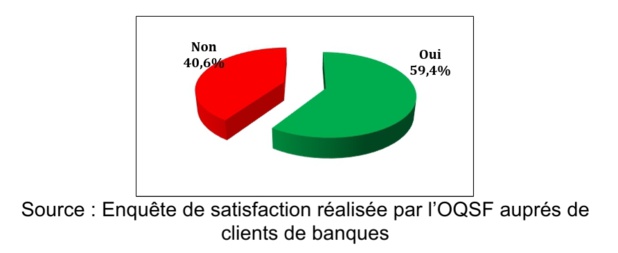

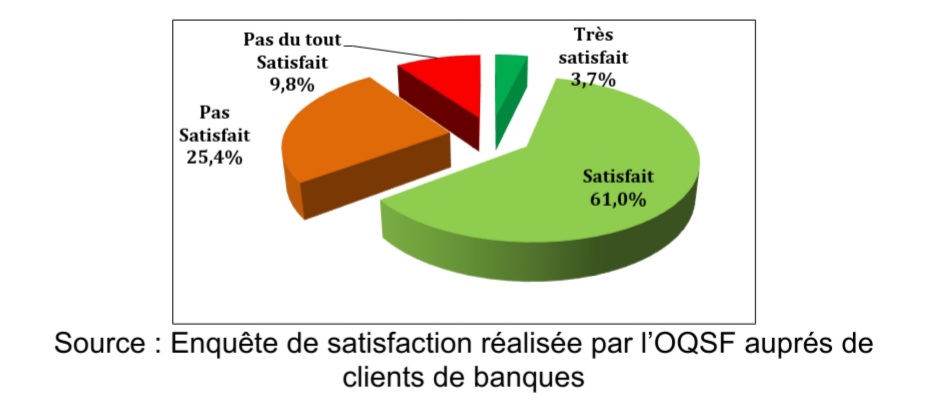

En effet, l’analyse des données de l’Observatoire de la Qualité des Services Financiers (enquêtes, médiation) révèle que la transparence est diversement appréciée chez les clients, avec 40,6% qui estiment n’avoir pas reçu d’informations préalables sur les conditions tarifaires de leur banque au moment de l’entrée en relation. Cette exigence prend davantage de relief eu égard à la complexité de l’information tarifaire qui, très souvent, fait obstacle à sa bonne compréhension par les clients notamment les plus vulnérables.

Figure 1 : Appréciation par les clients des banques de la qualité de l’information

sur les tarifs au moment de l’ouverture du compte

L’objectif de transparence est devenu plus difficile à atteindre ces dernières années en raison de la sophistication et du dynamisme croissants des activités financières. De plus, la gamme de produits évolue rapidement et recouvre des transactions de grande technicité.

La présente contribution présente un état des lieux sur la transparence tarifaire pour le cas du secteur financier sénégalais, d’une part, et examine les principaux défis à à relever pour promouvoir les normes et pratiques de la communication financière au profit de la clientèle, d’autre part.

- Enjeux et état des lieux sur la transparence tarifaire dans le contexte du secteur financier sénégalais

La transparence dans la fixation des tarifs des services financiers revêt une importance capitale pour les autorités monétaires et de contrôle car elle pourrait contribuer au renforcement de la solidité, de la sécurité et de l’inclusion financière dans le système.

A cet égard, un certain nombre de dispositions d’essence réglementaire ont été édictées sous l’égide de la BCEAO et auxquelles les banques et les institutions de microfinance sont assujetties en matière de transparence tarifiaire. Ces dispositions concernent principalement :

- le décret-cadre relatif au calcul du taux effectif global qui précise la méthode de calcul du TEG et la décision n°397/12/2010 de la BCEAO qui impose aux banques et SFD la divulgation des informations tarifaires et du Taux effectif Global (TEG) ;

- la fixation du taux de l'usure à 15,0% l'an pour les banques et 24,0 % pour les établissements financiers à caractère bancaire, les SFD et les autres agents économiques ;

- le devoir d’affichage des conditions de banques sous un format clair et visible par voie d'affichage et/ou dépliants et la publication des tarifs des services bancaires sur leur site internet ;

- la publication semestrielle dans un journal à large diffusion et après chaque modification de certains tarifs (taux débiteur maximum, taux minima et maxima de rémunération des DAT hors épargne réglementée, conditions appliquées à l'épargne conventionnelle) ;

- la transmission de l'état de l'ensemble des frais et commissions adressé à la fin de chaque exercice aux clients ;

- la nouvelle nomenclature harmonisée des conditions tarifaires applicables conformément à l’instruction n°004-05-2015 du 08 mai 2015 établissant un canevas de présentation harmonisé des tarifs des produits et services bancaires offerts à la clientèle.

- la délivrance systématique de la convention de crédit et du tableau d’amortissement de prêt mettant clairement en évidence le taux effectif global d’intérêt (TEG) applicable, la proportion des frais de dossier et les pénalités encourues en cas de remboursement anticipé ou de rachat de crédit ;

- la transmission systématique des conditions tarifaires à l’OQSF et aux associations de consommateurs par tous moyens appropriés ;

- l’opérationnalisation des bureaux d’information sur le crédit (BIC).

Par ailleurs, dans le cadre de la promotion de la transparence, il est à relever le développement d'outils et de méthodes permettant une comparaison des produits offerts par les établissements de crédit et SFD.

Enfin, l’internalisation de la loi portant définition et répression de l’usure TEG donne notamment l’obligation à tout établissement de crédit et de microfinance de mentionner dans tout contrat de prêt destiné aux clients, le taux effectif global (TEG). Ce TEG permettant d’apprécier le coût réel du crédit octroyé à un emprunteur avec la prise en compte dans les frais entrant dans le calcul de ce taux, les charges liées aux garanties dont les crédits sont éventuellement assortis ainsi que les honoraires d’officiers ministériels.

Ainsi, il est plus que jamais nécessaire pour les banques et SFD de renforcer leur communication financière à travers une meilleure qualité des informations destinées à la clientèle en conformité avec les recommandations de Bâle 2 et 3 au titre desquelles la discipline de marché est érigée comme un pilier central des réformes sur le secteur financier.

Des efforts restent encore à consentir sur les règles de transparence, d'accès à l'information et d'application des services rendus par les établissements de crédit et ceux de microfinance.

En effet, l’analyse des données de l’Observatoire de la Qualité des Services Financiers (enquêtes, médiation) révèle que la transparence est diversement appréciée chez les clients, avec 40,6% qui estiment n’avoir pas reçu d’informations préalables sur les conditions tarifaires de leur banque au moment de l’entrée en relation. Cette exigence prend davantage de relief eu égard à la complexité de l’information tarifaire qui, très souvent, fait obstacle à sa bonne compréhension par les clients notamment les plus vulnérables.

Figure 1 : Appréciation par les clients des banques de la qualité de l’information

sur les tarifs au moment de l’ouverture du compte

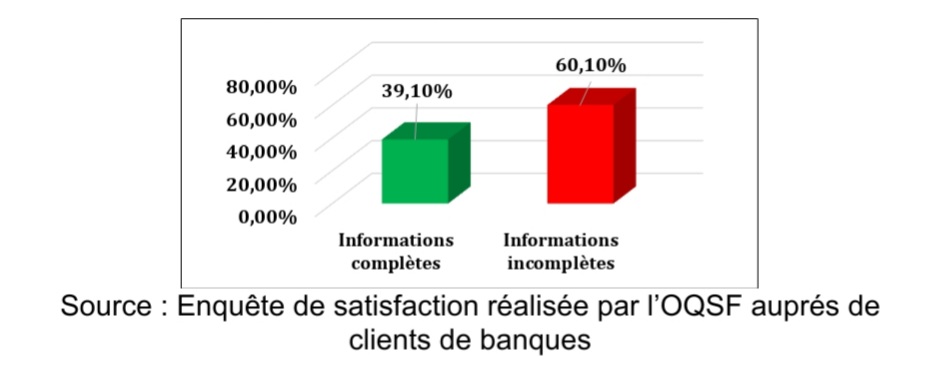

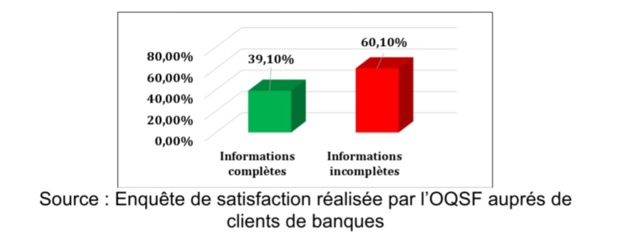

Au moment d’ouvrir leur compte bancaire, 60,1% jugent les informations reçues de leur banque « incomplètes » voire « très incomplètes ».

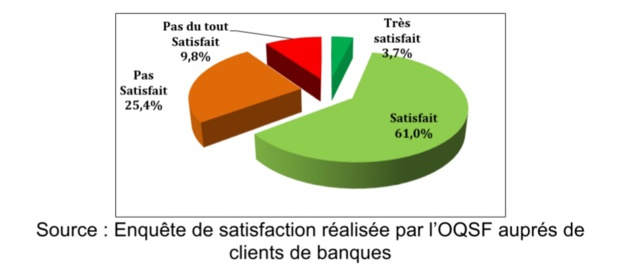

Figure 2 : Appréciation par les clients des banques

de la qualité des informations fournies sur leurs obligations

Figure 2 : Appréciation par les clients des banques

de la qualité des informations fournies sur leurs obligations

Parmi ceux qui ont eu à rencontrer leurs conseillers, un pourcentage de 64,8% approuve la qualité des conseils et la capacité d’écoute de leurs interlocuteurs au sein de la banque contre 35,2% qui s’estiment insatisfaits des services personnalisés reçus.

Figure 3 : Appréciation des clients sur les conseils fournis et

capacité d'écoute du conseiller bancaire

Figure 3 : Appréciation des clients sur les conseils fournis et

capacité d'écoute du conseiller bancaire

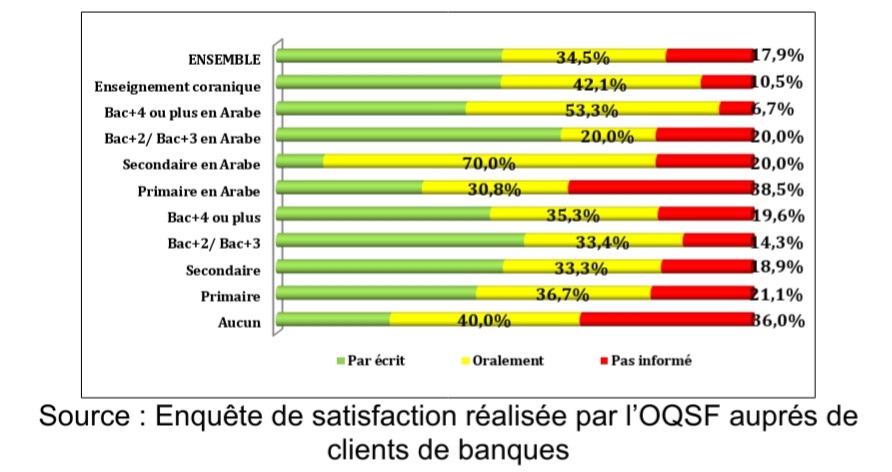

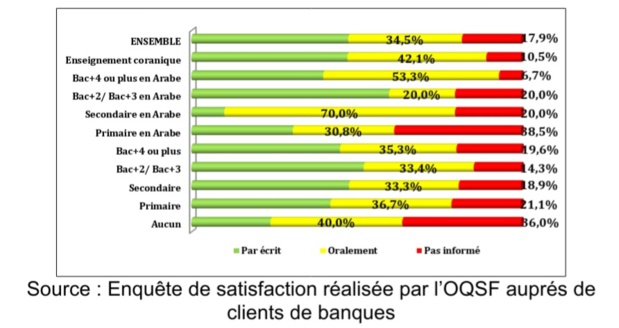

De même, 22,9% des clients interrogés ignorent les taux d’intérêt débiteurs qui sont appliqués sur leurs prêts. Pour ce qui est de l’information préalable sur le Taux Effectif Global (TEG), une proportion de 17,9% des clients bénéficiaires d’un prêt auprès des banques déclare n’en avoir pas été informée avant la signature de leur convention de prêt. De même, 22,9% des clients ignorent les taux d’intérêt débiteurs appliqués sur leurs prêts.

Figure 4 : Appréciation des clients sur l'information préalable concernant le TEG

Figure 4 : Appréciation des clients sur l'information préalable concernant le TEG

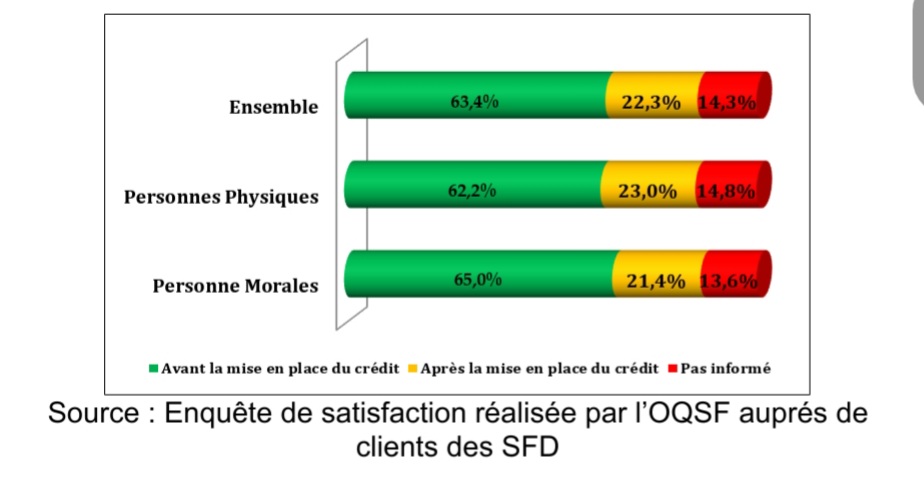

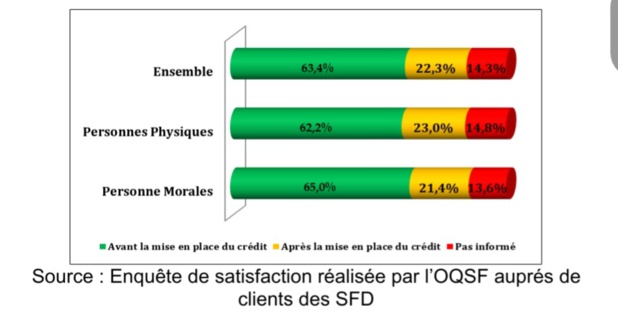

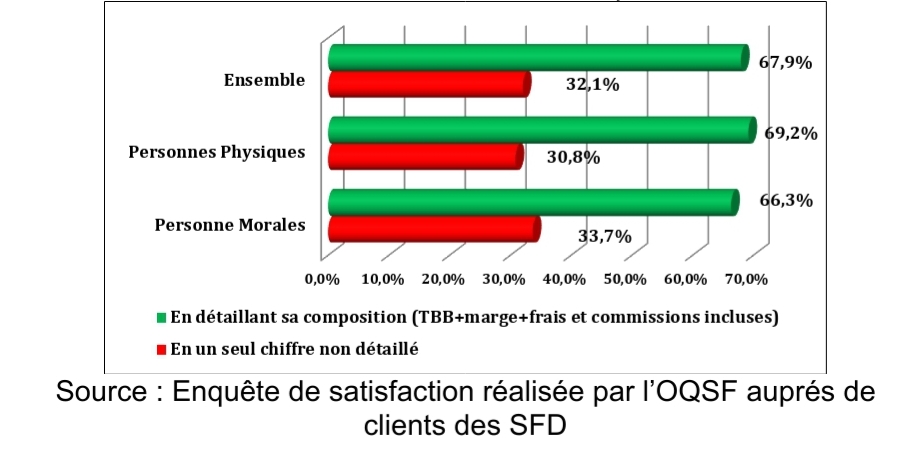

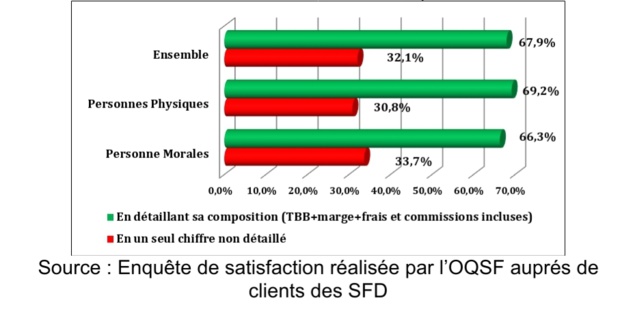

S’agissant des clients des SFD, 14,3% n’ont pas reçu des informations sur le taux effectif global lors de l’octroi du prêt par leur SFD. De même, il ressort que 32,1% déclare que le TEG leur a été communiqué « en un seul chiffre non détaillé ».

Figure 5 : Informations fournies sur le TEG lors de l'octroi de prêt accordé par le SFD

Figure 5 : Informations fournies sur le TEG lors de l'octroi de prêt accordé par le SFD

Figure 6 : Présentation et composition du taux effectif global (TEG)

des SFD selon les clients enquêtés

des SFD selon les clients enquêtés

Par ailleurs, la mauvaise qualité de l’information fournie sur le TEG est déplorée par 27,5% des clients de la microfinance qui estiment les informations fournies incomplètes.

Les principales actions à initier dans ce sens devraient porter sur :

Par Dr Aliou DIOP

Expert financier à l’OQSF

Email : adiop@oqsf.sn

- Quels sont les défis à relever en matière de transparence tarifaire ?

Les principales actions à initier dans ce sens devraient porter sur :

- le renforcement de la qualité de l’information sur le crédit (TEG, tableau d’amortissement, conventions, etc.) ainsi que de toutes autres informations contractuelles et tarifaires susceptibles d’intéresser le client pendant la relation commerciale avec la banque ou le SFD ;

- la vulgarisation de supports pédagogiques et d’outils de communication adaptés à des populations peu alphabétisées et faisant appel aux médias et aux nouvelles technologies de l’information en langues nationales (sketchs, bandes dessinées, radios communautaires, etc.) ;

- la substitution de certains « packages » par des offres personnalisées en fonction des besoins et revenus de la clientèle pour réduire l’asymétrie d’information liée à la logique de tarification de ces packages ;

- la généralisation de l’insertion dans le site web des opérateurs d’un glossaire des expressions les plus courantes pourrait constituer une autre piste à explorer en vue de favoriser une harmonisation et une clarification des termes utilisés notamment par les banque et SFD ;

Par Dr Aliou DIOP

Expert financier à l’OQSF

Email : adiop@oqsf.sn

chroniques

chroniques