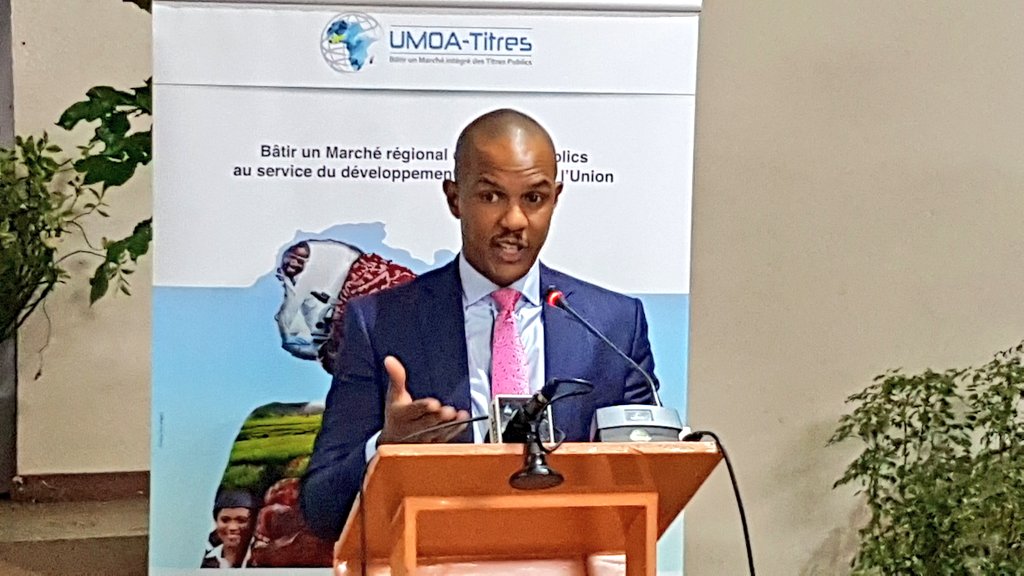

La cérémonie de lancement s’est déroulée le vendredi 07 septembre à Cotonou en présence de Madame la Secrétaire Général du Ministère de l'économie et des finances du Bénin, du Directeur général du trésor du Benin et de Monsieur Adrien Diouf, Directeur de l’Agence Umoa-Titres.

La date limite de dépôt des soumissions est fixée au 21 septembre 2017 à 10h30 minutes. Cette première émission du Benin est composée de bons et d’obligations assimilables du trésor. Le taux d’intérêt est multiple et les intérêts sont payables d’avance et précomptés sur la valeur nominale des bons. Ils sont remboursables le premier jour ouvré suivant la date d’échéance fixée au 20 Septembre 2018.

Les bons du trésor sont d’une durée de un an avec une pondération de 10%. Le taux d’intérêt est multiple et les intérêts sont payables d’avance et précomptés sur la valeur nominale des bons. Ils sont remboursables le premier jour ouvré suivant la date d’échéance fixée au 20 Septembre 2018.

S’agissant des obligations assimilables du trésor(OAT) à 3 ans, le taux de pondération est de 20% et le taux du coupon est de 6%. L’échéance est fixée au 22 septembre 2020.

Pour les OAT à 5 ans, le taux de pondération est de 35% et le taux du coupon est de 6,15%. L’échéance est fixée au 22 septembre 2022.

Sur les OAT à 7 ans, le taux de pondération est de 30% et le taux du coupon est de 6,30%. L’échéance est fixée au 22 septembre 2024. Et enfin pour les OAT à 10 ans, le taux de pondération est de 5% et le taux du coupon est de 6,50%. L’échéance est fixée au 22 septembre 2027. Le remboursement des obligations se fera le premier jour ouvré suivant la date d’échéance. Le paiement des intérêts se fera annuellement sur la base du taux de coupon dès la première année.

Lors de la présentation de l’obligation synthétique aux investisseurs, Madame Oulimata Ndiaye, responsable des opérations de l’Agence Umoa-Titres a soutenu « qu’elle permet la dynamisation du marché secondaire en ce sens qu’elle permet d’émettre des titres avec des gisements qui sont beaucoup plus conséquents. Donc dès le départ, les montants émis sur les différents titres peuvent être relativement importants. »

Oumar Nourou

La date limite de dépôt des soumissions est fixée au 21 septembre 2017 à 10h30 minutes. Cette première émission du Benin est composée de bons et d’obligations assimilables du trésor. Le taux d’intérêt est multiple et les intérêts sont payables d’avance et précomptés sur la valeur nominale des bons. Ils sont remboursables le premier jour ouvré suivant la date d’échéance fixée au 20 Septembre 2018.

Les bons du trésor sont d’une durée de un an avec une pondération de 10%. Le taux d’intérêt est multiple et les intérêts sont payables d’avance et précomptés sur la valeur nominale des bons. Ils sont remboursables le premier jour ouvré suivant la date d’échéance fixée au 20 Septembre 2018.

S’agissant des obligations assimilables du trésor(OAT) à 3 ans, le taux de pondération est de 20% et le taux du coupon est de 6%. L’échéance est fixée au 22 septembre 2020.

Pour les OAT à 5 ans, le taux de pondération est de 35% et le taux du coupon est de 6,15%. L’échéance est fixée au 22 septembre 2022.

Sur les OAT à 7 ans, le taux de pondération est de 30% et le taux du coupon est de 6,30%. L’échéance est fixée au 22 septembre 2024. Et enfin pour les OAT à 10 ans, le taux de pondération est de 5% et le taux du coupon est de 6,50%. L’échéance est fixée au 22 septembre 2027. Le remboursement des obligations se fera le premier jour ouvré suivant la date d’échéance. Le paiement des intérêts se fera annuellement sur la base du taux de coupon dès la première année.

Lors de la présentation de l’obligation synthétique aux investisseurs, Madame Oulimata Ndiaye, responsable des opérations de l’Agence Umoa-Titres a soutenu « qu’elle permet la dynamisation du marché secondaire en ce sens qu’elle permet d’émettre des titres avec des gisements qui sont beaucoup plus conséquents. Donc dès le départ, les montants émis sur les différents titres peuvent être relativement importants. »

Oumar Nourou

chroniques

chroniques